今回は、『楽天・インデックス・バランス・ファンド』シリーズをご紹介します。

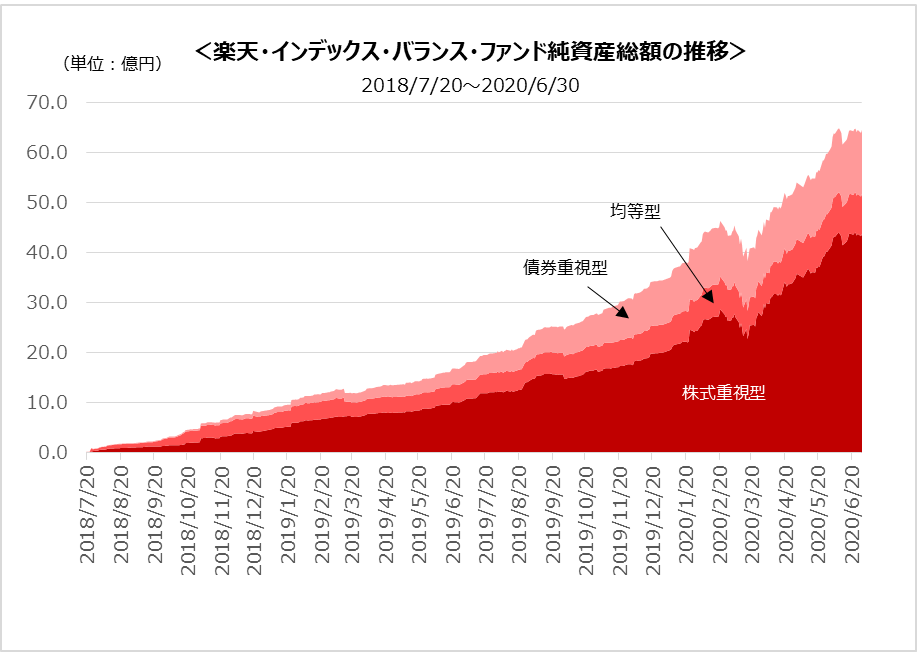

当ファンドは、2018年7月に設定いたしました「株式」と「債券」を組み合わせたバランスファンドです。「これ1本で日本を含む全世界の株式及び債券に分散投資ができる」をコンセプトに3つのタイプのバランスファンドをご用意いたしました。設定以降、純資産総額は着実に増加しておりますが、特に、「株式重視型」が純資産総額の一番大きなファンドとなっています。

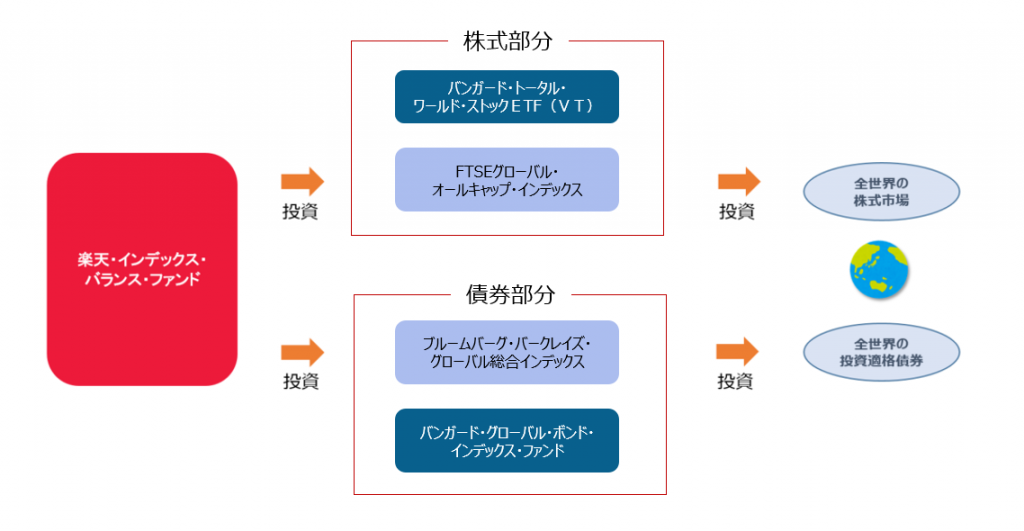

「楽天・インデックス・バランス・ファンド」シリーズの投資先は?

株式部分は、楽天・全世界株式インデックス・ファンドと同じ投資先である、「バンガード・トータル・ワールド・ストックETF(ティッカーコードVT、以下VT)」に、債券部分は、「バンガード・グローバル・ボンド・インデックス・ファンド」に投資しております。

では、株式、債券部分でどれぐらい分散投資をしているか少し見てみましょう。

前回お伝えしました通り、「VT」は全世界の株式約8,000銘柄に、また、「バンガード・グローバル・ボンド・インデックス・ファンド」は、全世界の投資適格債券の約12,000銘柄を保有しています。

まさにこのファンド1本で世界中に分散投資でき、世界経済全体の成長を享受できるファンドである、と言えるのではないでしょうか。なお、債券部分につきましては、対円で為替ヘッジをしています。

※あくまで投資のイメージとして作成したものであり、当ファンドの仕組みを正確に示したものではありません。詳しくは、目論見書をご確認ください。

為替ヘッジを「する」か「しない」かについては、いろいろご意見があるのですが、我々楽天投信としましては以下のように考えています。

- 為替リスクの影響が大きいため、為替ヘッジをすることでリスクを低減させたい

- 過去の実績をもとに検証した結果、株式と債券を組み合わせることを前提とした場合、為替ヘッジをした債券を組み合わせた方が、為替ヘッジをしない債券を組み合わせるよりも効率がよかった

あくまでご参考です。

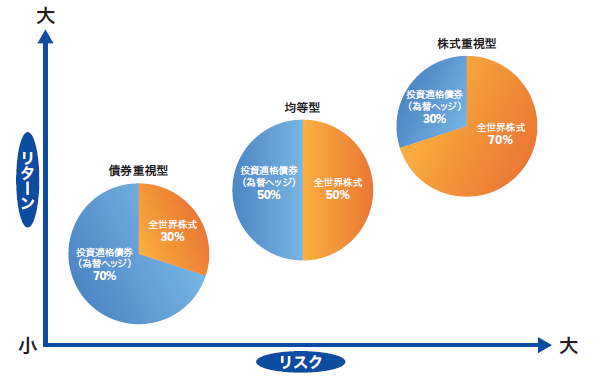

株式と債券の組入比率が異なる3つのタイプをご用意

そして、この「楽天・インデックス・バランス・ファンド」シリーズでは、リスク・リターン特性の異なる3つのタイプのファンドをご用意しています。

まずは株式50:債券50の「均等型」を中心に位置づけ、よりリスクのとれる方は、株式70:債券30の「株式重視型」を、よりリスクを抑えたい方は、株式30:債券70の「債券重視型」を、というようにお客様がファンド選択で困らなくてすむように3つのタイプをご用意しております。

皆様の資産運用のスタンスや許容できるリスクに合ったタイプの中から、最適な1本をお選びいただけるようになっています。

そして、何より当ファンドは、いずれも「つみたてNISA」制度の適格商品となっておりますので、是非、長期に亘る資産形成にご活用いただけますと幸いです。

楽天・インデックス・バランス・ファンド(株式重視型)

・ファンドの概要 → 直近の基準価額や純資産総額の推移がご確認頂けます。

・ファンドのリスク ・ファンドの費用等 (必ずご確認ください)

※当社の商品説明ページへリンクします。

楽天・インデックス・バランス・ファンド(均等型)

・ファンドの概要 → 直近の基準価額や純資産総額の推移がご確認頂けます。

・ファンドのリスク ・ファンドの費用等 (必ずご確認ください)

※当社の商品説明ページへリンクします。

楽天・インデックス・バランス・ファンド(債券重視型)

・ファンドの概要 → 直近の基準価額や純資産総額の推移がご確認頂けます。

・ファンドのリスク ・ファンドの費用等 (必ずご確認ください)

※当社の商品説明ページへリンクします。